Теория и практика составления комбинированных стратегий

Существует большое разнообразие контрактов, имеющих черты опционов. Много разновидностей можно найти даже среди широко распространенных финансовых инструментов. Однако традиционно только по отношению к определенным инструментам используют термин «опционы». Другие же инструменты, хотя и имеют похожую природу, именуются по иному.

Наиболее известный опционный контракт - это опцион «колл» на акции. Он предоставляет покупателю право купить («отозвать») определенное число акций определенной компании у продавца опциона по определенной цене в любое время до определенной даты включительно.

Опцион «пут» дает право покупателю продать определенное количество акций определенной компании продавцу опциона по определенной цене в любой момент времени до определенной даты включительно.

Во второй главе были приведены определение хеджирования, классификация хеджей, так же способы хеджирования с использованием опционов.

Хедж (хеджирование) - это любое открытие позиций, направленное на страховку других, уже имеющихся открытых позиций. Хедж может быть как самостоятельной комбинацией, так и частью другой стратегии. Существуют длинный и короткий хеджи. Длинный хедж защищает от повышения цен, а короткий - от их падения.

Следовательно, в ходе написания курсовой работы был проведен анализ применения опционов для хеджирования портфельных рисков, то есть были выполнены следующие задачи: во-первых, было рассмотрено понятие опционов; во-вторых, рассмотрено их применение для хеджирования портфельных рисков.

РАСЧЕТНАЯ ЧАСТЬ

Задача 5.

Коммерческий банк предлагает сберегательные сертификаты номиналом 100000 со сроком погашения через 5 лет и ставкой доходности 15% годовых. Банк обязуется выплатить через 5 лет сумму в 200000 руб.

А) Проведите анализ эффективности операции для вкладчика.

В) Определите справедливую цену данного предложения?

Решение:

n = 5

РV = 100000

r = 0,15

FV = 200000

А) Проведем анализ эффективности операции для вкладчика:

FV = РV ∙ (1 + r)n = 100000 ∙ (1 + 0,15)5 = 201136

Вывод: доход по данной операции будет составлять 201136, а не 200000, следовательно, операция не эффективна.

В) Определим справедливую цену этого предложения:

PV = FV / (1 + r)n = 200000 / (1 + 0,15)5 = 200000 / 2,01136 = 99435,21

Вывод: так как номинальная стоимость у нас 100000 , а через 5 лет она будет равна 99435,21, соответственно справедливая цена данного предложения 99435,21.

Задача 9.

Имеется следующий прогноз относительно возможной доходности акции ОАО «Золото».

|

Вероятность |

0,1 |

0,2 |

0,3 |

0,2 |

0,1 |

|

Доходность |

-10% |

0% |

10% |

20% |

30% |

Определите ожидаемую доходность и риск данной акции.

Решение:

Р1 = 0,1

Р2 = 0,2

Р3 = 0,3

Р4 = 0,2

Р5 = 0,1

r1 = -0,1

r2 = 03 = 0,14 = 0,25 = 0,3

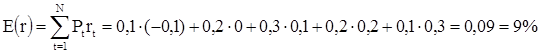

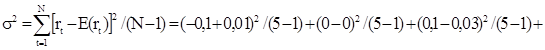

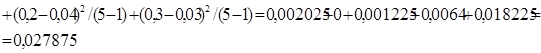

![]()

Вывод: из первого расчета видна наибольшая вероятность, что ожидаемая доходность акции ОАО «Золото» будет равна 9 %; при данном уровне доходности риск акции равен 0,166958.

Задача 13.

Имеются следующие данные о риске и доходности акций «А», «В» и «С».

|

Акция |

Доходность |

Риск (si) |

Ковариация |

|

А |

0,06 |

0,2 |

σ12 = -0,1 |

|

В |

0,17 |

0,4 |

σ13 = 0,0 |

|

С |

0,25 |

0,5 |

σ23 = 0,3 |

Немного больше по теме

Проблема рационального использования природных ресурсов Ханты-Мансийского автономного округа – Югры

рациональный природоохранный

природный ресурс

Системный

подход к природоохранной политике государства означает обеспечение единства

трех ее основных элементов - постановка целей, выбора инструментов их

реализации и учета особенностей различных системных уровней этой политики

(личность, предприятие, город, регион).

Конечная

цель (первый элемент) природоохранной политики государс ...